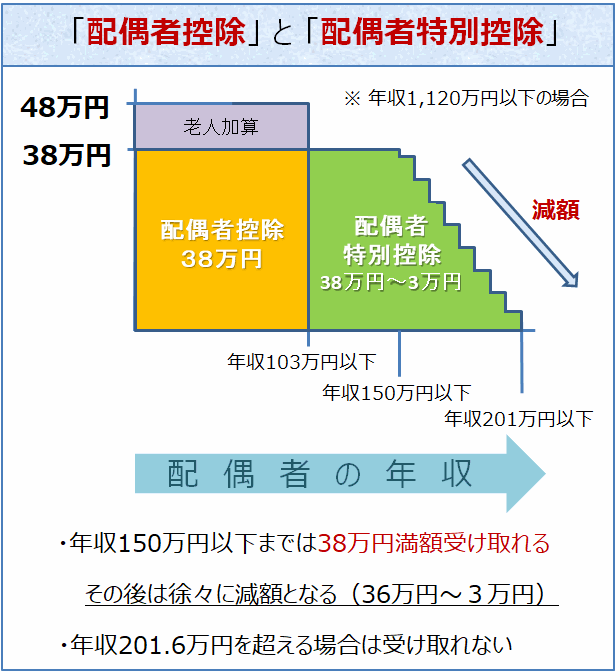

2018年度より見直された「配偶者控除」と「配偶者特別控除」について図を用いてわかりやすく解説していきます。

2018年度より法改正により内容が見直されました。

※主な変更点は以下の通り。

【改正前】

- 配偶者の年収103万円以下(所得38万円)で配偶者控除38万円が受けられる

- 配偶者の年収が103万円を超えても141万円以下であれば「配偶者特別控除」が受けられる(38万~3万)

- 世帯主の収入要件なし

【改正後】

- 配偶者控除の要件は変わらず。

- 配偶者の年収が150万円以下(所得85万円)であれば「配偶者控除」と同額の38万円の「配偶者特別控除」が受けられる

- 配偶者の年収が103万円を超えても201.6万円未満であれば「配偶者特別控除」が受けられる

- 世帯主の収入要件あり(年収1120万円以上減額、年収1220万円越えた場合は控除を受けられない)

大きな変更点としては2点あります。

1点目は、満額38万円の枠が広がったことです。

「配偶者控除」の要件や額は変わりませんが、「配偶者特別控除」の要件が変わったからです。

(改正前)年収105万円以下から(改正後)年収150万円以下まで広がりました。150万円を超えると段階的に減額されます。

2点目は、世帯主の収入制限が出来たということです。

年収1120万円(給与所得900万円)を超えると減額となり、年収1220万円(給与所得1000万円)を超えると控除を受けることができません。

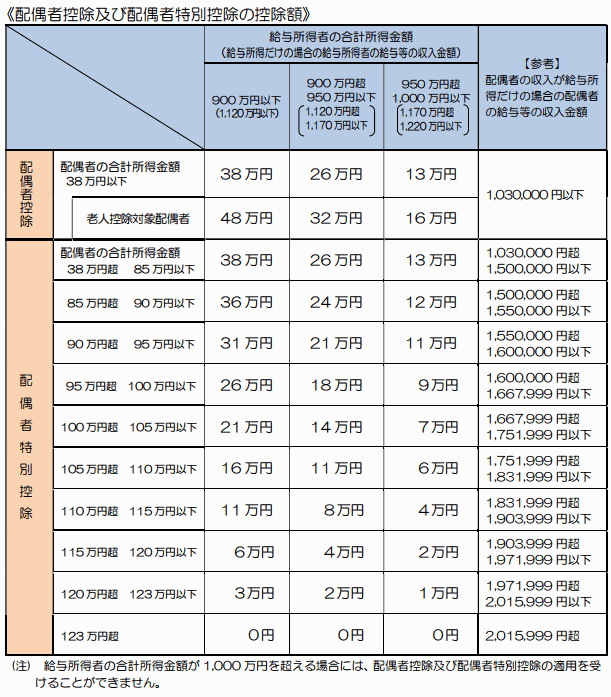

配偶者控除、配偶者特別控除の具体的な控除額

「配偶者控除」と「配偶者特別控除」の具体的な控除額は以下のとおりです。

【2018年分より】

出典:国税庁ホームページより

控除額最高の38万円の範囲が103万円以下から150万円以下まで広がりました。

より多く働いても控除額は減額されないことになります。

逆に年収1220万円(給与所得1000万)を超す高所得者の方は配偶者控除を受けることができません。

まとめ

所得税・・・2018年分(平成30年分)より

住民税・・・2019年分(平成31年分)より変更されます。

配偶者特別控除額が増える代わりに高所得者が減額、もしくは控除が受けられないということです。

最高でも控除額は38万円なので、それほど影響は大きくないのかもしれません。

控除額が増えたとしても、働けば働くほどに所得税、住民税は増えていきます。

こちらも気にしなくてはならないことです。

・所得税の計算(誰でもわかる図解で解説)

・住民税の仕組みと計算(図と例でわかりやすく説明)

また、たとえパートでも次の要件に全て当てはまる人は社会保険に加入しなければなりません。

- 1週間あたりの決まった労働時間が20時間以上であること

- 1ヶ月あたりの決まった賃金が88,000円以上であること

- 雇用期間の見込みが1年以上であること

- 学生でないこと

- 以下のいずれかであること

1.従業員数が501人以上の会社で働いている

2.従業員数が500人以下の会社で働いていて、社会保険に加入することについて労使で合意がなされていること

社会保険の加入条件が緩くなっています。社会保険のハードルを下げることで多くの方に保険料を納めてもらうというスタンスです。

社会保険に加入すると配偶者の扶養から外れ、「厚生年金」と「健康保険」を自ら支払わなければなりません。第3号被保険者から第2号被保険者(サラリーマン)に変更になるからです。